出事了!明汯投资

- 房产

- 2025-04-18 00:27:04

- 8

- 更新:2025-04-18 00:27:04

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

继点评“罔顾事实!德邦证券”之后,又一家“头铁”的机构出现了。来自百亿私募明汯投资的投诉,让行家瞠目结舌。

意外投诉

这年头,要想说真话,恐怕还真不容易。刚点评了易主国资的德邦证券“三战三败”,又来了百亿私募巨头明汯投资。

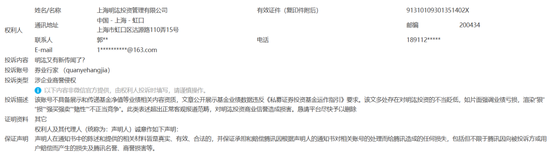

距行家在2024年3月1日发布《明汯又有新传闻了?》一文已有一年多时间,近期竟然收到了来自上海明汯投资管理有限公司(简称:明汯投资)的投诉,联系方式写着郭**和163邮箱。

细看明汯投资的投诉理由,洋洋洒洒宛如一篇“小作文”,然而内容却让行家哑然失笑。

一是“拉大旗”,称行家无资质,“公开展示基金业绩数据违反《私募证券投资基金运作指引》要求”。

二是“抠字眼”,指责“不当贬低”,“超出正常客观报道范畴,对明汯投资商业信誉造成损害”,云云。

行家这就琢磨着,明汯投资拥有98名全职员工,其中88名持有基金从业资格,难道就没有一个明白人?

前朝之剑

关于私募产品的公开数据,监管机构曾明确表态:媒体基于公开数据对私募基金进行评论,属于舆论监督范畴,不视为“违规宣传”。例如,某头部量化私募因业绩回撤被多家媒体报道,监管部门未认定媒体资质问题,反而督促私募加强信披。

而从时间线来看,那就更有说道了。

要知道,本文发布于2024年3月1日,并且截图数据直接来自私募排排网,彼时这家三方平台并没有隐藏业绩数据。

而明汯投资特地援引的《私募证券投资基金运作指引》,公布日期是2024年4月,生效日期是2024年8月1日。

行家翻了这一规定性文件,并且没有出现“溯及过往”的字样。

作为百亿私募机构,按说应该比普罗大众更加熟悉行业规定。

时隔年余,拿着当时还没有出台的规定,以“口含天宪”的态度,指责基于公开信息进行客观报道的媒体。这莫非是“拿着前朝的剑,来斩本朝的官”?

行家不由得想问,这是因为不懂业务,还是因为有恃无恐?

不当在哪

都知道市场行情涨涨跌跌,私募机构的策略恐怕也非放之四海而皆准。据中基协统计,明汯投资的累计产品837只,目前存续465只产品。出现业绩不佳,大幅回撤,平仓止损等事件,本是兵家常事。投资者掏了真金白银,表示不满有什么过错?

更何况,明汯投资还有一则红字提示——“存在长期处于清算状态基金”,只是不能确定究竟是哪些产品清算逾期。

依照明汯投资在投诉“小作文”中的逻辑,媒体报道的客观公正,难道就是充当“嘴替”“喉舌”?就只允许单方面的夸赞,而不能实事求是的指出表现不好?否则就要被扣上“片面”的帽子,就是“对商业信誉造成损害”?

原心而论,这一指责,本质是将舆论监督和合法评论,混淆为“商业诋毁”。若其主张成立,任何媒体对私募机构的任何负面分析,均可被诉“不当贬低”,这是否符合监管精神?

行家真诚的建议:明汯投资能够提高接受不同意见的能力,聚焦自身策略优化,为投资者提供满意的回报,而非打压舆论监督,置身于人民群众的对立面。

曾有“前科”

关于明汯投资的”小作文‘,还有一起日期并不久远的事件,引来了监管介入。

2023年5月,一则“恶意贬低同行”传闻发酵。

彼时,行家也收到了这一爆料,第一反应是怀疑明汯投资是不是受了不白之冤。然而,事件后续进展,却让行家有些心塞。

据媒体报道援引了“老私基”公众号截图,推文内容对明汯多有夸奖,而对别家私募则公开“处刑”,称“表现非常差”,“高超额不可持续”等。

而这一公众号,爆出由明汯投资在职员工运营,明汯投资却在舆情发酵后“撇清”关系,称“不知情”。

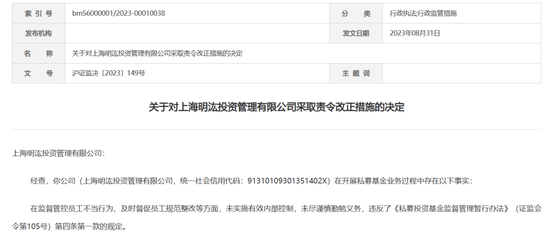

2023年8月,上海证监局点名明汯投资在监督管控员工不当行为、及时督促员工规范整改等方面,未实施有效内部控制,未尽谨慎勤勉义务。明汯投资董事总经理徐世骏,基金销售人员卓灵晨,作为私募基金从业人员,在从事私募基金业务过程中存在通过微信公众号向不特定对象宣传推介私募基金产品的行为。为此,上海证监局决定对其采取出具警示函的监督管理措施,并要求其认真学习相关法律法规,强化守法合规意识,遵守法律、行政法规,恪守职业道德和行为。

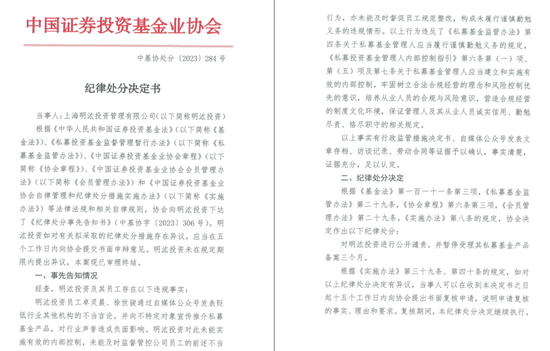

2023年9月,中基协公布的罚单显示:明汯投资员工卓灵晨、徐世骏通过自媒体公众号发表贬低行业其他机构的不当言论,并向不特定对象宣传推介私募基金产品,对行业声誉造成负面影响。明汯投资对此未能实施有效的内部控制,未能及时监督管控公司员工的前述不当行为,亦未能及时督促员工规范整改,构成未履行谨慎勤勉义务的违规情形。为此,中基协对明汯投资公开谴责,并暂停受理产品备案3个月。

而明汯投资也在第一时间通过官网声明称,“将以最高的合规标准落实相关要求,并将继续勤勉尽责为投资者创造长期价值,维护行业形象和发展环境。”

行家本以为,被监管“双罚”之后,高调表态的明汯投资,能够提升认知,痛改前非。

现在想来,难道“维护形象”,靠的就是“投诉媒体”?只准自家霍霍同行,而对公开报道挥舞大棒?

知道的以为是私募,不知道的还以为是川普呢。

建议低调

说个不冷不热的知识,虽然管理规模超过百亿,然而,从规模来说,明汯投资还是小微企业。

既然地位摆在这里,行家也希望明汯投资不要膨胀。学习学习华为,低调谦和一些,少来写小作文。

在应对媒体监督,公众质疑方面,也希望明汯投资派一位专业人士来负责,否则,脸不疼吗?

要知道,监管规则不是“前朝之剑”,舆论监督更非 “洪水猛兽”。

对于明汯投资而言,与其执着于用投诉堵住悠悠之口,不如正视自身合规记录中的瑕疵,以更开放的心态接受市场检验 —— 这既是对投资者负责,也是对行业生态的基本尊重。

毕竟,在资本市场的长周期竞争中,能穿越牛熊的从来不是“小作文”,而是经得起审视的专业能力与合规底线。

有话要说...