机构:英国通胀数据为英国央行5月降息提供空间

- 科技

- 2025-04-16 19:00:07

- 7

- 更新:2025-04-16 19:00:07

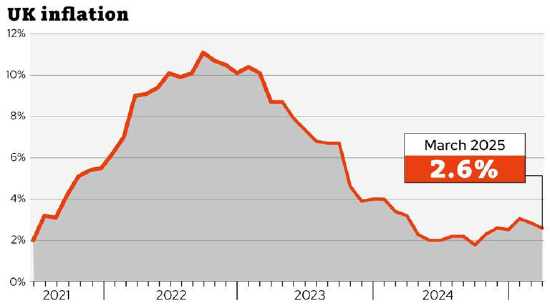

普徕仕(T. Rowe Price)经济学家Tomasz Wieladek报告表示,英国3月通胀低于预期,在这种情况下,英国央行5月似乎可能降息。3月整体同比通胀率为2.6%,低于此前接受调查的经济学家2.7%的平均预期。3月核心同比通胀率从2月的3.5%放缓至3.4%。Wieladek称:“这些数据无疑将支持降息,但货币政策委员会在未来的货币政策决策中将更加关注前瞻性活动调查。”

上一篇:婚内共同财产的使用权探讨

有话要说...