原创 刘筱攸 券商中国

依旧是主打长期(五年起步)、稳健(多为R2)、普惠(0认购费、0销售服务费、低至0.1%/年的管理费)、风险保障机制(平滑基金设置等)等属性,试点扩容后第二批养老理财产品迅速在十城铺开。

券商中国记者多方汇总数据了解到,首批养老理财认购户数达到约8.7万户,均迅速满募。其中三家理财公司的首批产品,户均认购额度均超过22万元。有着响亮的“头炮”在前,不少新进试点城市的分行都展现了浓厚的销售热情。其中,有已销售过首批养老产品的某分行告诉记者:摸底下来,不少老客户复购意愿强烈。

在股市重挫等因素引发主动权益产品集体回调的眼下,有着非标资产打底、叠加风险保障机制的养老理财产品,成了安全系数较高的、较受长期资金青睐的产品。首批长期限产品按预期同时打动“已老”和“未老”了吗?在近期资本市场大幅回调的眼下,首批养老理财的经验还能沿用到第二批吗?新一批养老产品的投资策略会做如何改变?这成了市场关注的问题。

首批产品认购户数超8万,多家分行销售意愿积极

监管批准扩大养老理财产品的试点主体和范围后,第二批产品很快上新。当新入围的六家试点机构( 交银、中银、农银、中邮、兴银、信银 )才刚结束制度保障、团队搭建、产品设计与系统支持等方面的备战工作,正翘首以盼监管许可启动销售时,首批入围的试点机构已经紧锣密鼓在新试点城市发行养老理财了。

3月16日,招银理财在十城开售第二批养老理财产品。券商中国记者获悉,建信理财的第二批养老理财产品也将在近日上新。加上已经在售第二批养老理财的工银和光大,四家首批试点机构将无差别在十城(深圳、北京、青岛、上海、武汉、广州、重庆、成都、沈阳、长春)同台竞技。

记者查阅相关产品发行资料发现,除了工银理财的新养老理财产品风险等级降级(由首批的三级降为二级),固定管理费率由0%升为0.1%外,试点理财公司本次发行的新产品在投资标的、投资策略、风险评级、费率结构等方面,均与首批产品保持一致。

首批长期限产品的市场接受度如何?是否能同时打动“已老”和“未老”?又究竟给母行零售业务带来了什么?几家理财公司内部人士的话或许能勾勒出答案的部分。

“首批产品反响很好。共有近3万户客户参与购买,其中新发客户(即非建行客户)就有一万多户。其中,40-70岁的中老年客户占比70%以上。令我们惊喜的是,交社保比例比较低的私企员工、还正吃着‘青春饭’的大厂程序员也有不少购买的。”建信理财相关人士告诉记者。截至今年2月底,建信理财“安享”系列已经成功发行了三只养老产品,共募集近72亿元。据此测算,建信理财首批养老理财产品的户均认购额近24万元。

工银理财表示,首只养老理财产品于去年12月6日在武汉、成都两地正式开售以来,首期产品募集金额超过30.88亿元,累计1.39万客户参与购买,其中40岁以上客户占比约82%,人均购买规模22.2万元。从年龄结构看,养老理财购买群体的年龄分布广泛。

招银理财表示,首只养老试点理财产品于去年12月16日正式成立,募集金额80亿元,共计3.2万余客户购买。据此测算,招银理财首只养老理财的户均认购额约25万元。

光大理财告诉记者:其首批养老理财产品的认购客户近1.1万户,一经推出便受到当地居民的欢迎,部分营业网点甚至一度出现了排队购买的情况。

据记者了解,前述养老理财产品均实现满募,其中不乏提额超募的产品。这说明首批养老产品虽然持有期较长,但是市场接受度较高。面对一些养老意识先进的客群,首批养老理财产品已经起到了“钩子”职责,为母行输送起新增的财富管理客户。

“据我们这一次的沟通情况,北京、沈阳、成都的热情都比较高。”一名股份行理财子公司销售部人士告诉记者。

多重机制控制回撤,动态跟踪更加高频

虽然净值跌破1的产品占比并不大,但现在理财市场确实面临信心考验。Wind数据显示:截至3月15日,全市场28806只理财产品中,破净的达1922只,占比6.67%。

在这样的背景下,同时引入平滑基金、风险准备金、减值准备及附加风险资本计提等风险保障机制,来减缓产品净值大幅波动的养老理财,就变得格外吸睛。中信证券研究团队认为,养老理财的目标客户风险偏好较低,产品设计中的收益平滑机制一方面契合了客户需求,并且能让管理人更加专注于在长期获得更高的收益,降低对于短期波动和回撤导致大量赎回的过度担心。

一个值得留意的细节是:择取两批养老理财产品的业绩比较基准最低值和最高值,得到相应区间,首批8只产品(即目前存续产品)的业绩比较基准区间在4.8%~8%,而第二批在售产品的业绩区间有所上提,为5.8~8%。除了工银新发养老财业绩比较基准为5.8%~7%外,其余新发养老产品业绩基准均为5.8%~8%。

有专业人士对记者分析,要达到5.8%~8%的业绩基准,非标资产和权益类资产都将扮演重要角色。

投资策略上,养老理财产品主要为固收类,主要投向非标资产和债券类资产,适度配置基金和股票资产。查阅目前已发售的产品,多数均明确标明可投资非标产品,以招银理财“招睿颐养睿远稳健1号”和光大理财“颐享阳光橙2027第2期”为例,前者固收类资产不低于80%,后者不高于80%;两者非标资产配置比例均设置在不超过49%。另外,长久期下,监管允许对债权类投资标的采用摊余成本法进行估值。这些因素叠加,大大平滑了养老产品净值波动风险。

一个超出市场常规认知的事情是:即使养老理财的封闭运作周期很长,但其实管理团队的动态跟踪和业绩归因,比其他产品进行得更为高频。“我们养老理财盯市更紧,每日都会关注净值波动和业绩归因,同时每日都要跟踪风险限额和流动性管理。此外,我们定期会设置压力测试,并重建风险情景与模型。不仅仅会整投资组合,还会调整预算管理”,一家试点公司养老理财管理团队告诉记者。

据记者了解,从当前的投资组合看,首批养老产品中至少还有两只产品尚处于建仓期。

另一家试点理财公司告诉记者,其投资思路仍以累积安全垫为目的,主要投资高票息的固收类资产为主,组合中风险类资产比例较小。以首发产品为例,固收类资产中高等级存单、信用债和ABS等占据绝对比重,权益类资产以低估值的优质蓝筹公司为主。

“我们的权益配置结构上尽量避开前期涨幅过大的股票,通过挖掘低位个股来获取超额收益。多元化配置策略上,将择机积极配置量化对冲、打新策略和Reits类资产,降低组合整体波动。”前述试点理财公司相关人士表示。

招银理财表示,将继续设计推出目标风险混合类策略产品、目标日期混合类策略产品作为试点养老理财产品方向。前者在投资策略方面,将根据投资者差异化的风险承受能力设置多梯度的目标波动率,每只产品将围绕特定波动率进行资产配置;后者为一站式养老规划解决方案的产品,通过设置下滑曲线,实现养老投资随年龄增长而风险降低的要求。

原标题:《养老理财十城并进!首批产品认购客户超8.7万,第二批业绩基准门槛抬升至5.8%》

阅读原文

在社会养老压力逐渐增加的大背景下,养老金融产品的需求也随之增加。面对丰富多样的养老理财产品,消费者该如何选择?而作为推出产品的养老金融机构,又该怎样把握消费者的偏好?

新闻晨报·周到近日与上海煜寒信息展开联合调研,针对已推出养老金融产品的10家银行理财子公司,通过问卷调查和机构公开数据,进行定性和定量相结合的测评,最终得出10家理财子公司养老金融综合排名。

购买养老金融产品首选“稳健”

本次问卷设计涵盖了养老金融产品满意度重要性的各个方面,无论是产品本身的收益性和稳定性,还是产品交易时的便利性,又或是养老金融产品重点强调的适老化程度,都被一一考虑到。 >

从重要性来看,产品的收益水平、产品收益的稳定性和产品存取灵活性是消费者购买养老金融理财产品的前三个关键考虑因素。

无论是年长的消费者还是年轻的消费者,在购买养老金融产品时,主要还是希望通过投资获得可观的回报,以增加养老金储备。目前市场上存在多种养老金融产品供消费者选择,而收益水平就成为比较不同产品回报潜力的关键指标。

养老金融产品普遍具有低风险性、投资期限较长、业绩比较基准相对较高等特点。对于大部分购买养老金融产品的消费者来说,不亏本是购买养老金融产品的底线。稳定的产品收益对于保障消费者的经济安全至关重要,养老金融理财产品的稳定性与风险管理密切相关,稳定的收益表现通常意味着产品具有相对较低的波动性和较好的风险控制机制,有助于保护消费者的资产免受市场剧烈波动和重大风险的影响。

调研发现,养老金融理财产品存取灵活性成为消费者重要考虑因素。银行理财子公司的养老金融产品的投资期限一般为三年以上,并且有的理财子公司不允许提前赎回,这就要求消费者要考虑,在购买产品后的几年里有没有该项资金的使用需求,即使购买也要留下足够的应急资金。

银行养老金融产品满意度各有千秋

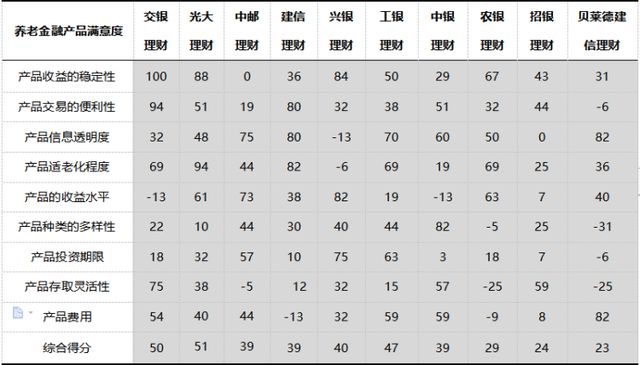

根据消费者调研数据结合理财子公司官方披露数据得出的综合评分来看,银行养老金融产品的总体满意度较高。其中光大理财、交银理财和工银理财的综合满意度较高,满意度达到51%、50%和47%;此外,兴银理财满意度40%;中邮理财、建信理财和中银理财满意度相同,为39%;农银理财、招银理财和贝莱德建信理财的产品满意度分别为29%、24%和23%。

注:图表数据表示银行养老金融产品细分满意度-总体满意度。综合得分为消费者调研数据结合理财子公司官方披露数据的综合评分。

根据调研表格的细分满意度来看,消费者对不同银行产品的评价不尽相同,各家银行产品也都各有千秋。

从细分满意度来看,交银理财在产品收益的稳定性和产品交易的便利性上表现出色,正中消费者下怀;光大理财在产品适老化程度方面表现出色;中邮理财在产品的收益水平和产品信息透明度方面有一定优势;中银理财产品种类的多样性最受消费者欢迎;在产品投资期限上,兴银理财和工银理财更受消费者欢迎,同时中邮理财也具备一定优势。

结合消费者对养老金融产品满意度重要性的排名来看,对不同的银行来说,各自的产品还有可以改进的空间。具体而言,农银理财在产品存取的灵活性上的满意度相对较低,需要采取措施以提升其灵活性;招银理财可就产品的信息透明度进一步优化产品;建信理财在产品费用方面的满意度相对较低,需要审视费用结构并进行调整;另外,兴银理财在产品的信息透明度和适老化程度方面的满意度相对较低,建议提升产品信息的公开程度加强针对老年客户的产品设计和服务改进。