本报记者 彭 妍

又有银行对“零钱组合”理财产品进行了调整。近日,发布公告称,将从10月19日开始调整旗下两款“零钱组合”理财产品的快速赎回和支付转出的每日最高限额,单日总额下调至1万元以内。

《证券日报》记者梳理发现,除了交通银行,今年以来,、、、以及等多家银行也采取了相应措施调整其“零钱组合”理财产品,包括停止智能存款或提款服务、减少快速赎回的限额等。

中央财经大学证券期货研究所研究员杨海平对《证券日报》记者表示,当前“零钱组合”理财产品受到调整主要原因有两方面:其一,降低理财产品流动性管理难度,减少市场波动。原有业务规则下,客户单日快赎额度较大,集中赎回将对银行理财产品流动性管理造成较大考验,可能造成风险积累或市场的异常波动。其二,满足合规管理要求。原有零钱组合业务规则,可能存在变相突破现金理财产品快赎限额的问题。

多家银行调整“零钱组合”理财产品

所谓“零钱组合”理财产品,是银行将多个货币基金或者现金管理类理财产品组合形成的一种投资理财产品。因此这类产品申赎灵活,且可以根据投资的基金或理财产品数量及金额进行大额赎回。

近日,交通银行发布公告称,更新活期盈、活期富客户服务协议,其主要内容是更新活期盈、活期富的快速赎回及支付转出最高限额,自10月19日起将前述两款产品单日累计快速转出及自主发起的支付转出交易如转账汇款、刷卡消费、取现、在线支付总额限额调整至1万元。记者了解到,交通银行此前已对前述两款产品进行了调整。今年3月份,前述两款产品已暂停新客服务。

据了解,活期盈、活期富属于“零钱组合”理财产品,底层分别是理财子公司销售的理财产品和基金公司销售的基金产品。活期盈、活期富底层资产分别是10只理财产品和6只基金产品,此前单日快赎额度最高分别为10万元和6万元。

除交通银行之外,今年还有多家银行对“零钱组合”理财产品进行了调整,包括关闭智能转入或转出服务、下调快赎额度等。例如,中国银行自1月21日起暂停新客户开通活钱宝自动赎回服务,快速转出模式将由原来一次交易支持多只产品快赎,调整为仅支持1只产品快赎。宁波银行也发布公告称,旗下“日日宝”业务于2024年3月15日起完成功能改造。单客户单自然日最大快赎额度调整为1万元,普通赎回功能不受影响。同时,取消智能转入转出功能。

业内人士认为,优化“零钱组合”理财产品,一方面能减缓银行自身流动性压力,同时更好地符合监管要求。另一方面,通过调整产品结构和服务方式,银行能更好地满足投资者多元化的需求,增强产品的市场竞争力。

防范流动性风险

“零钱组合”理财产品是如何兴起的?还要从现金管理类理财产品的相关监管背景说起。2021年,原银保监会与中国人民银行联合发布《关于规范现金管理类理财产品管理有关事项的通知》,要求商业银行、理财公司应当审慎设定投资者在提交现金管理类产品赎回申请当日取得赎回金额的额度,对单个投资者在单个销售渠道持有的单只产品单个自然日的赎回金额设定不高于1万元的上限。

上述规定已于2023年落地。此后,为满足投资者流动性需求,多家银行相继升级或推出了“零钱组合”服务,并通过增加底层产品数量,提升快赎额度上限。由于“零钱组合”理财产品通常涉及将多个现金管理产品或货币市场基金捆绑在一起进行销售,其风险低、流动性强和快速赎回的特点而受到市场的欢迎。

不过,“零钱组合”理财产品通过扩充底层产品提升快速赎回额度的同时,也引发了市场以及监管部门对其流动性风险的关注。去年,中国证监会与央行联合发布《重要货币市场基金监管暂行规定》,对重要货币基金提出了流动性管理的进一步要求。此前监管将货币基金、现金管理类理财产品快赎上限降低到1万元,主要是防范货币基金和现金管理类理财产品出现赎回冲击风险。

冠苕咨询创始人周毅钦对《证券日报》记者表示,“零钱组合”理财产品,主要是通过底层捆绑多只现金管理类理财产品或货币基金进行组合销售。底层货币基金的赎回一旦集中出现,容易发生“羊群效应”。金融监管部门高度关注资管产品的流动性问题,特别是近年来大量闲散资金流入货币基金和现金管理类产品中,推高了这部分高流动性产品的规模。如果流动性管理出现问题,容易引发金融市场波动。

业内人士建议,投资者应更加深入了解“零钱组合”理财产品的特性,包括其投资策略、组合构成、流动性等,确保所购买的产品能够有效匹配自身的资金流动性需求。此外,由于不同的组合产品在转入和赎回规则上可能存在差异,投资者应留意产品随时可能出现的申赎额度等规则变动,在选择“零钱组合”理财产品时需要更加注重产品的具体条款、申赎规则,以确保产品符合自身的风险承受能力和资金使用需求,并及时做好资金安排。

南财理财通课题组研究员 陈子卉

#编者按#

2023年7月4日,南财理财通课题组发布文章《深度!起底银行“零钱组合”服务》引起市场高度关注(见此文关联文章),多家机构受此影响布局“零钱组合”产品服务。此前,南财理财通课题组亦有发布相关文章《“零钱组合”扩容拼快赎额度,有产品底层打包50只现金理财》《单日快赎额度最高达40万!银行现金类产品组合持续扩容,对接货币基金和他行现金类理财》《最高增至20万!现金类理财组合快赎额度大幅提升,转入赎回规则各有不同》等。后续课题组将持续关注银行“零钱组合”服务,深挖产品实际运作情况,跟进相关选题报道,敬请关注。

15家机构布局“零钱组合”,单机构日累计快赎额度升至140万

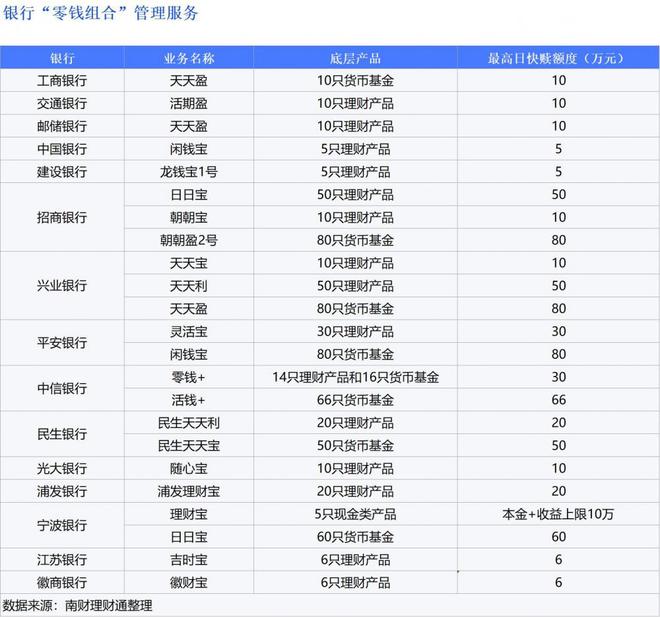

从7月市场整体角度看,单家银行多项“零钱组合”服务累计快赎额度上限进一步提升至140万元,多家城商行亦加入“零钱组合”赛道。据南财理财通课题组不完全统计,截至7月28日,已有15家银行布局“零钱组合”服务,涉及5家国有银行,7家股份行和3家城商行。

具体在额度方面,多家机构渠道建设进度加快,主打快速赎回的“零钱组合”额度有一定提升。如民生银行“民生天天利”由原先的每日6万元快赎上限提升至20万元,“民生天天宝”也由此前的30万元额度提升至50万元。中信银行“活钱+”底层产品由57只扩充至66只,最高日快赎额度提升至66万元。

其中一些主打消费支付场景的“零钱组合”快赎额度亦进一步提升。例如,平安银行“灵活宝”额度由20万元提升至30万元;招商银行“朝朝宝”额度由5万元提升至10万元。

据南财理财通课题组梳理,底层对接产品进一步扩容后,目前市面多项服务日累计快赎额度超百万的机构有招商银行、兴业银行和平安银行,额度分别为140万元、140万元和110万元,投资者流动性需求得到进一步满足。

“零钱组合”流动性风险影响有限

“零钱组合”组合产品底层产品扩容进一步提升其快速赎回额度,也引起了市场对于该类产品服务的流动性风险关注。南财理财通课题组认为,在突然事件扰动下形成大面积赎回,机构在应对不及时的情况下的确存在一定的流动性风险,但是该流动性风险影响有限:

1.在“现金新规”后,“零钱组合”底层产品受单只产品日快赎额度不超过一万元以及巨额赎回相关条款限制。

2.机构在额度提升的方面,体现了相当的克制。近一月,行业龙头如招商银行仅在支持消费场景的“朝朝宝”底层扩充了5只产品,行业累计上限由7月初的135万元提升至140万元。城商行“零钱组合”起始规模也较低,如江苏银行“吉时宝”和徽商银行“徽财宝”底层联接6只产品,日快赎上限均为6万元。

3.快赎服务并非是法定义务。多家机构的“零钱组合”宣传图片中提示,快赎非法定义务可依约暂停。对于可用于消费的“零钱组合”服务,市面上最高日快赎额度为30万元,普遍额度为10万元。

“零钱组合”闭市时间开“卷”,部分产品24点前购入即“T+1”计收益

南财理财通课题组梳理发现,“零钱组合”产品呈现越来越卷等趋势。不仅多家机构在“卷”快速赎回额度上限,亦有机构推迟“零钱组合”闭市时间,多只产品将买入时间从工作日15点延至17点,甚至是24点。

以平安银行“灵活宝”为例,该服务底层包含30只现金类理财产品,每只产品持仓上限为20万元,具备投资、还款、消费支付和转账等功能。与常规闭市时间为工作日下午3点或3点半的组合服务不同,该项服务投资者于工作日24点前买入,“T+1”日即可计算收益。

此外,还有“零钱组合”闭市时间延迟至工作日下午5点,如民生银行“民生天天利”和江苏银行“吉时宝”。

南财理财通课题组认为,各家银行及其理财公司因发行的现金类理财产品只数有限,多项累计日快赎额度上限或趋于稳定,为方便投资者灵活买入,“零钱组合”闭市时间延迟或成为理财市场一个新的热点。

(平安银行“灵活宝”宣传界面,截至7月28日)

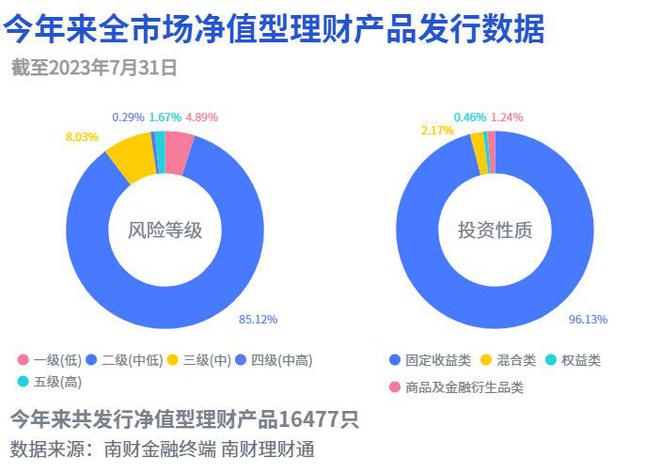

据南财理财通最新数据,截至2023年7月31日,今年来全市场已发行净值型银行理财产品16,477只(含私募产品)。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比4.89%,二级(中低风险)产品占比85.12%,三级(中风险)产品占比8.03%,四级(中高风险)产品占比0.29%,五级(高风险)产品占比1.67%。

从投资性质来看,固收类产品占比96.13%;混合类产品占比2.17%;权益类产品占比0.46%;商品及金融衍生品类产品占比1.24%。由此看出,固定收益类产品仍占据理财产品的主流。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

南财理财通数据显示,截至7月27日,城商行理财公司现金类产品七日年化收益率排行榜单出炉,共有6家城商行理财公司产品上榜。其中,杭银理财和南银理财各有3只产品上榜,徽银理财、宁银理财、苏银理财和青银理财各有1只产品上榜。

与6月27日《机警理财日报》发布的同维度榜单相比,此次新上榜的有杭银理财“幸福99臻钱包”系列,重回榜单的有青银理财“海融财富·尊享”系列。

从收益角度看,杭银理财“幸福99金钱包6号A款”摘得本期现金榜冠军,七日年化收益率为3.13%,也是此次榜单唯一七日年化收益超3%的产品,该产品为6月新成立产品。徽银理财“徽安2号C”和宁银理财“宁欣天天鎏金7号”摘得榜单的第二名和第三名,七日年化收益分别为2.887%和2.726%。

本期产品上榜产品七日年化收益均值为2.608%,较上期同维度榜单微增4bps。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有 ,欢迎您在文末联系课题组开通。

(数据分析师:马怡婷;实习生:王晓琪)

(课题统筹:汤懿兰)

法制晚报讯(记者 王思思)11月16日晚间,腾讯金融科技微信公众号宣布,腾讯新功能零钱通正式上线公测。用户开通“零钱通”后,可以将微信钱包里的资金直接用于微信支付所有场景的消费,也能同时帮助用户自动获取理财收益。记者看到,目前微博零钱通收益略高于支付宝余额宝。

零钱通正式公测 收益略高于余额宝

记者了解到,零钱通是与“零钱”并列的微信支付基础服务账户,用户打开 “微信”-“钱包”-“零钱”的页面,在“提现”的下方,就是“零钱通”的入口。目前因为是公测阶段,有的用户是无法显示零钱通入口的。

腾讯金融科技称,用户可将微信零钱或银行借记卡资金转入零钱通,零钱通所有资金也可转出到微信零钱或银行卡,转入、转出均无手续费。零钱转入成功后,资金将实时到账,且受微信账户安全体系保护。除了基础的转入转出功能,用户还可以在各个消费场景使用零钱通直接进行支付,并将其用于信用卡还款等。

值得关注的是,零钱通还支持用户自动获取理财收益,最低1分钱起购,并可随时申购赎回。也就是说,用户微信钱包里的零钱,既可用于微信支付,又可以同时获得理财收益。

记者了解到,目前,零钱通已接入易方达易理财、南方现金通E、嘉实现金添利、汇添富全额宝等4只货币基金,目前七日年化收益均超过了3%,分别为3.195%、3.037%、3.275%、3.076%,记者对比了支付宝余额宝内多个货币基金,目前七日年化收益最低2.8%最高3.27%,平均来看,微博零钱通收益略高于支付宝余额宝。

补齐短板 助推移动支付增长

记者查询了解到,支付宝的余额宝上线于2013年6月13日,随后,微信理财通于2014年1月22日上线,并以货币基金为切入口,陆续接入了华夏财富宝、汇添富全额宝、广发天天红、易方达易理财等多只货币基金,因而曾一度被称为“微信版余额宝”。

不同于当时的余额宝只有天弘增利宝一支货币基金,理财通整合了多只货基供用户选择。在腾讯的力推下,最先接入的华夏财富宝在2014年一季度末的规模达到了821.65亿,相比2013年末10.65亿增长811亿。

但区别于余额宝,微信理财通更多的用于增值理财,无法直接用于消费,最快取出时间还需5分钟到账。直到2017年9月4日,可以直接用于消费的“零钱通”才开始曝光并向少部分微信用户开启测试。

当时“零钱通”一出现,便被外界认为对标余额宝。不过,一位金融科技资深分析师指出,“零钱通”与余额宝之间的竞争关系是通过微信支付与支付宝的竞争间接发挥效果的,并无直接的竞争关系。该人士指出,“零钱通”对于微信支付而言,补齐了支付性活期理财产品的缺失,属于用户体验上的重要升级,可以进一步强化微信支付对用户的黏性,间接来看,对其他竞争性产品便产生了分流作用。

而在零钱通发布公测消息前夕,腾讯发布的2018年第三季度财报显示,微信月活数已达10.83亿,同比增长10.5%,主要受益于小程序及微信支付使用的场景不断增加,此外包括微信支付、QQ钱包在内的腾讯移动支付,按月活跃账户及日活跃账户计,日均交易量同比增长逾50%,其中线下日均商业支付交易量同比增长200%。腾讯的海量用户和移动支付的快速增长或将成为是零钱通的强大后盾。

责任编辑:郭丹(EK007)